格林大华期货铁合金2025年展望:政策底令供需双增 蛇年有望春暖花开

- 国际

- 2025-01-03 16:54:05

- 8

格林大华期货研究院 黑色团队 纪晓云 梁超 交易咨询资格 Z0011402 F3066027

第一部分 铁合金历史走势回顾和2024年行情总结

我国硅锰、硅铁期货自2014年上市以来,整十年的时间。这十年的发展历程大致可以分为四个阶段,分别如下。

硅铁期货的四个阶段:

第一阶段(2014-2015):2014年硅铁产量处于下行阶段,但相对于粗钢产量的减产,硅铁产量依然过剩。需求的不断下降导致硅铁价格持续走低,企业利润出现亏损。2014-2015年硅铁行业落后产能逐渐被淘汰,硅铁价格也随之见底企稳。

第二阶段(2016-2017):2016年开始,全国环保形势严峻,频繁的环保检查工作对生产硅铁的高耗能企业影响较大。硅铁供给收缩,硅铁价格稳中有升。2017年中国粗钢产量大幅回升。同时关税的调整,加上国外硅铁需求良好,促进2017年下半年硅铁出口激增。硅铁需求向好带动硅铁价格大幅上涨。

第三阶段(2018-2020):由于2017年硅铁需求攀升,2018年新增硅铁产能的不断投产快速拉高了硅铁产量,硅铁供需逐渐转宽松。直到2020年随着粗钢产量的不断增加,硅铁产能过剩的情况逐渐化解。

第四阶段(2021-2023):2021年能耗双控对硅铁产业的影响巨大。高昂的电价成本推动硅铁价格快速大幅上涨,最高接近20000元/吨的价格。随着煤炭稳产保供政策的实施,硅铁电力成本回归正常。2022年房地产市场逐渐疲软,粗钢产量开始回落,钢厂利润水平逐年下降,硅铁价格也跟随需求缓慢回落。

硅锰期货四个阶段:

第一阶段,2014-2016年钢铁行业趋于收缩,同时成本端锰矿价格一路下跌击穿成本。锰硅价格承压下行;第二阶段,2017-2020年房地产市场快速扩张,全球锰矿产能快速释放。锰硅供需双强;第三阶段,2021年锰硅主产区能耗双控,锰硅减产明显,导致价格暴涨,随着保供稳价政策的实施,锰硅供给逐步恢复,锰硅价格回归正常区间;第四阶段,2022-2023年锰硅产能释放,但需求随地产影响同步下行。锰硅价格回落。

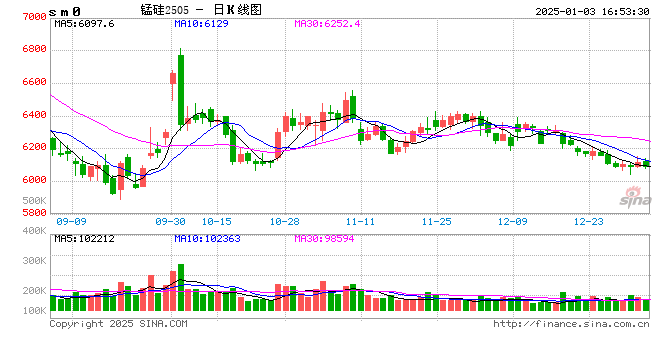

2024年锰硅整体波动较为剧烈。一季度黑色市场需求不及预期,但锰硅供给相对过剩,负反馈行情下,锰硅盘面震荡阴跌为主。 4月份,受热带气旋影响,澳洲锰矿积水以及港口设施破坏,暂停澳矿销售。引发市场对锰矿供应短缺的恐慌。锰硅成本飙升推动锰硅价格迎来一波超强反弹。6月份随着澳洲锰矿事件结束,其它国家锰矿到港逐渐增多,加之钢厂盈利转差,开启大规模检修。锰矿配比方面,由于前期锰矿价格飞涨导致企业被动下调高品矿配比,高品锰矿供需缺口不在,硅锰价格随成本下移。

2024年硅铁行情跟随锰硅共振,出现一波大幅涨跌行情。一季度,下游钢厂复工缓慢,需求端疲软叠加库存压力,硅铁价格震荡下行,直到4月初海外矿山事件发酵,国内钢厂补库情绪较高,带动硅铁需求好转,但前期库存压力下,部分硅铁产产能无法立即释放,造成供需错配,硅铁价格大幅拉升。随着下游恐慌情绪的缓解,需求端未见明显改善,7月底钢厂发布大规模检修计划,硅铁产能的释放使得供需逐渐放松。硅铁价格快速回落至6000元/吨的低点。

第二部分 铁合金供给情况分析

首先分析成本端,锰硅成本端影响因素较多,锰硅上游包括锰矿、焦炭、硅石等原材料,同时锰硅产业属于高耗能产业,所以锰硅生产成本从高到低依次由锰矿、电力、焦炭、硅石及其它材料构成。其中锰矿成本占锰硅生产成本的55%-65%,电力成本占比为20%-25%,焦炭成本占比10%-15%,其它占比10%。所以锰硅成本端重点关注锰矿、电力、焦炭三个因素。从主产地分布情况可以明显看出,锰硅生产成本具有北低南高的特点。自今年4月起,锰硅成本受海外矿山停售影响,锰矿价格飙升,锰硅成本飞涨。最高时成本端突破8000元/吨。锰矿供应恢复后,成本回落。2024年全年锰硅成本常态化维持在6000-7000元/吨的区间内。各地区成本高低排序及成本差维持在比较稳定的状态。

2024年锰矿进口量同比减少,主要是由于3月份South32因热带气旋梅根导致的澳大利亚锰矿业务暂停,高品位的锰矿进口量同比大幅减少,同时高额的原料成本迫使企业寻找高品位锰矿的替代品以降低生产成本。截止到2024年10月,锰矿累计进口量为2459万吨,同比去年减少了15.38%。

库存方面,前三季度锰矿港口库存始终维持在相对低位,同比下降明显。从8、9月份开始,锰矿港口库存逐步累库。11月超过去年同期水平。受进口量影响,天津港各矿种价格波动剧烈。从9月开始,港口锰矿库存恢复后,锰矿价格迅速回落至正常价格。加蓬矿进口量增加,导致价格跌幅较大。

硅铁成本因素与锰硅的略有不同。生产硅铁原材料通常包括硅石、兰炭、铁屑等,同样为高耗能生产方式,硅铁生产过程中消耗的电力成本占总成本的60%-70%,比锰硅要高得多。除了电力成本,兰炭的成本占比在25%-30%之间。两项总占比接近90%,硅石价格比较便宜,所以对成本影响不做分析。硅铁主产区相对集中在北方,不同地区生产成本差也相对小一些。常态化维持在500-800元/吨的区间内。同时,今年三季度开始,成本区间逐渐收窄至500元/吨以内。全年来看,与锰硅相比,硅铁成本相对平稳一些,2024年没有出现较大的涨跌。

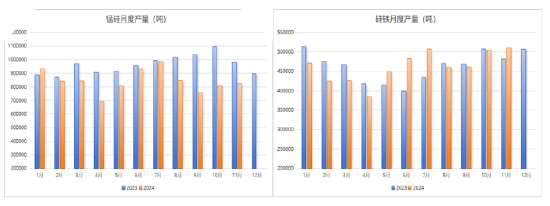

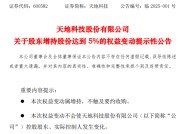

图1 2023-2024锰硅单月产量对比 图2 2023-2024硅铁单月产量对比

数据来源:钢联、格林大华期货

供给方面,2024年上半年,受原料端限制,锰硅产量同比大幅减少,供需缺口为企业带来高额利润,随着原料端供给恢复正常,锰硅产量逐渐增加,导致价格不断下移。随着价格回落,第三季度锰硅产量再次收缩。全年产量在供需错配中不断调节。

2024年,硅铁产量的时间分布结构与锰硅相似,前四个月硅铁产量同比下降明显,春节后需求启动缓慢,下游钢厂硅铁库存压力较大,节后复工复产节奏放缓。硅铁产量同比下滑。5月开始随着硅铁价格走高,下游订单激增,硅铁开工增加,弥补了一季度减产带来的缺口。8月份随着硅铁市场供需错配,硅铁产量小幅回落,基本维持在去年同一水平。

第三部分 铁合金需求情况分析

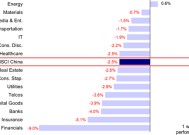

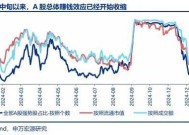

硅锰和硅铁需求格局中,钢铁冶炼占比超80%,尤其是硅锰合金,90%的下游终端为钢铁行业。地产作为钢铁行业的主要终端需求,2024年房地产市场持续低迷,四季度开始国家打出房地产“组合拳”推动房地厂市场止跌回稳,从累计同比数据来看,2024年1-10月份,全国房地产开发投资86309亿元,同比下降10.3%。从单月数据来看,五一之后房地产数据有止跌企稳迹象,延续到今年10月份,房地产市场迎来重磅政策。预计2025年房地产市场以稳为主。

钢厂方面,今年钢厂盈利情况一般,从数据来看,一季度247家钢厂盈利率维持在25%左右,与往年同期相比处于5年来历史最低位。进入二季度,终端需求有所回暖,钢厂盈利率回升到50%以上,高炉开工率也随之增加。但是随着北方高温和南方的多雨使得建筑钢材的表需连续回落。钢厂盈利率快速下跌,最低跌至个位数,市场恐慌情绪作用下,钢厂开启大规模检修作业,高炉开工持续下降。10月随着宏观政策的调节,叠加金九银十季节性旺季,钢材价格反弹,钢厂高炉逐渐复产,开工率逐渐上升。宏观情绪持续了一个月后,对市场扰动边际递减,钢材市场逻辑又重新回归到基本面上来。

2021年我国粗钢产量突破至10.35亿吨,2022年受粗钢压减政策影响,粗钢产量逐年下跌。2024年第一季度粗钢产量维持同比跌势。二季度开始,随着房地产市场止跌企稳,粗钢月度产量反超去年同期。但是三季度需求预期证伪后,钢厂大规模停工限产,粗钢产量再次回落。2024年1-10月,我国累计生产粗钢85073万吨,同比下降3.0%。

硅铁的终端除了炼钢产业,还主要应用于生产金属镁。生产 1 吨金属镁约消耗 1.1 吨硅铁。据Mysteel统计,53家独立镁锭企业今年金属镁产量同比去年增量明显。2024年1-11月镁锭累计产量为82.3万吨,同比增长22.67%。2024年主要增量是由于今年汽车出口持续向好。预计今年镁锭产量带来硅铁需求增量15万吨左右。

硅铁占比较重的三大需求端,除了钢铁行业和金属镁冶炼,就是海外需求。2024年1-10月,硅铁累计出口量36486吨,同比去年增长7.5%。今年二三季度,国内硅铁价格高涨,海外需求有所增量,但国内外价差收缩,出口价格优势逐渐消失,出口量大幅回落。

第四部分 2025年行情展望及建议

2025年铁合金供给端压力相对确定;需求端,国家对于房地产市场健康平稳发展的定调较为确定,但对终端需求形成明显改善需要时间来验证;成本端锰矿及电力供应相对充足,成本支撑较为稳定。预计2025年,铁合金整体供需依旧偏宽松。铁合金价格向上空间相对有限。预计2025年铁合金价格不会出现较大幅的波动行情,整体维持在相对低位震荡。单边操作建议投资者可尝试逢高空策略。产业客户方面,每年春节前后铁合金库存处于全年最高位,钢厂集中补库,导致铁合金价格有阶段性上涨的风险,钢厂可尝试冬储前在期货市场布局多单,以规避铁合金现货上涨带来的成本过高风险。

有话要说...