华尔街的新年利率“赌局”:从降息几次、变为了降不降……

- 情感

- 2025-01-08 11:13:05

- 8

转自:财联社

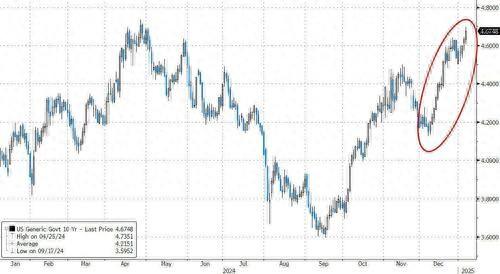

财联社1月8日讯(编辑 潇湘)随着周二素有“全球资产定价之锚”之称的10年期美债收益率进一步触及了八个月来的最高位。围绕美联储利率走向的这场投注博弈,似乎已彻底从年内降息几次,变为了究竟还降不降息……

越来越多的业内人士似乎正猛然惊觉:距离美联储下一次降息,已变得愈发遥遥无期!

众多债券交易员目前正准备应对美国国债市场的进一步波动,期权押注显示,美国10年期国债收益率有望在2月底就飙升至5%,这将是2023年10月以来从未触及过的水平。

事实上,眼下长债收益率所处的点位,距离这一关口已然不远。

截至周二纽约时段尾盘,各期限美债收益率再度集体上涨。其中,2年期美债收益率涨1.7个基点报4.302%,5年期美债收益率涨3.5个基点报4.47%,10年期美债收益率涨5.9个基点报4.69%,30年期美债收益率涨6.9个基点报4.916%。

从持仓数据来看,在近期美国国债收益率飙升的同时,期货市场的空头头寸也在不断增加。过去5个交易日,10年期及以上美国国债期货合约的未平仓头寸已逐日上升,在过去9个交易日中也有8个交易日出现膨胀。在市场抛售期间,未平仓头寸数量的上升表明投资者正在加大看跌押注。

周二债市的最新抛售,源自于火热美国数据所引发的通胀担忧。

美国供应管理协会(ISM)周二的数据显示,由于需求强劲,美国12月非制造业PMI从11月的52.1升至了54.1,超出市场预期的53.3。包括消费者支出在内的所谓硬数据表明,美国经济在第四季度表现稳健。分项指数方面,衡量原材料和服务业支付价格的指标上升逾6个点至64.4。商业活动回暖和订单增加均表明需求强劲,这加剧了人们对通胀将持续的担忧。

此外,美国劳工统计局周二发布的职位空缺和劳动力流动调查(JOLTS)数据也显示,11月份职位空缺数从10月上修后的783万增加到810万,这个结果超过了业内调查的所有经济学家预期。新增职位空缺几乎都来自于专业行业和商业服务业,以及金融和保险业。住宿、食品服务业以及制造业的空缺职位减少。

道明证券美国利率策略主管Gennadiy Goldberg称,这给人一种美国经济正在重新加速的印象。积极的季节性因素可能让数据看起来比实际更强劲。这才是真正推动美债走势的因素。

Brandywine全球投资管理公司投资组合经理Tracy Chen表示,这些数据强化了市场对美国经济强劲且利率已脱离了限制性区间的看法。

随着美债抛压持续放大,美国财政部周二进行的390亿美元10年期国债标售也再度需求惨淡,本次10年期美债拍卖的得标利率为4.680%,创下2007年8月以来的新高,远超上次(12月11日)标售时4.235%的得标利率。这也是去年10月以来第一次出现尾部利差,得标利率较预发行利率高出了0.2个基点。

下一次降息变得遥遥无期

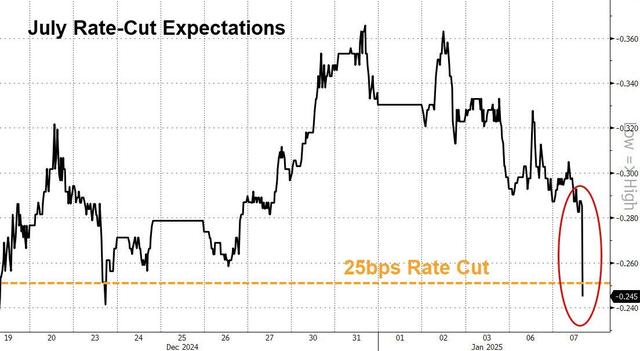

事实上,就在去年9月底,交易员们还完全预计美联储将在3月份再次降息,但如今,人们似乎已愈发无法确定下次降息会落在何时。

从利率掉期市场的动向看,随着周二多组美国数据火热,交易员已不再百分百押注美联储将于7月底之前降息。

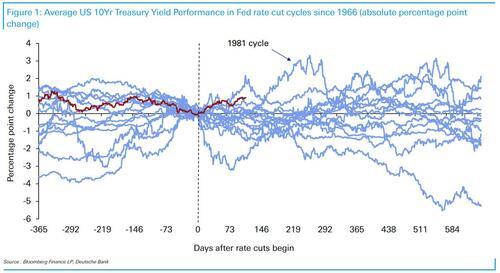

德意志银行的图表显示,自1966年以来的14个美联储宽松周期中,本轮周期迄今为止是10年期美国国债表现第二差的周期。自美联储去年9月中旬开始加息以来,10年期美债收益率已累计攀升了约100基点。唯一一次表现较弱的宽松周期是在1981年,当时在沃尔克时代通胀挤压政策路径的尾声,美联储政策和利率出现了极大波动。

而目前不少业内人士也预计,只要通胀持续持于2%的目标之上,美联储今年在进一步降息方面就将更加谨慎。

Crews & Associates利率交易和销售主管Dan Mulholland表示,“市场确实在消化更高的终端利率,现在消化的水平在4%左右——与目前的联邦基金利率水平仅相差25个基点。”

值得一提的是,在上周末于旧金山举行的美国经济学会(AEA)会议上,与会的多位知名经济学家便已认为,今年美联储很可能将按兵不动,即便降息或许也只会降息一次。

Morgan Stanley Wealth Management首席经济策略师Ellen Zentner就表示,美联储主席鲍威尔和他的同事在12月会议上已经释放了“明确暂停加息”的信号。美联储当时在政策声明中表示,将重新评估经济形势,“以考虑进一步调整政策的程度和时机”。

Zentner认为,这句话的意思是:“如果我们要采取其他行动,我们会通知大家”——这比仅仅谈论跳过一次会议语气更加坚定。

前奥巴马政府高级经济学家、现任哈佛大学教授Jason Furman则认为,如果劳动力市场保持健康,美联储今年可能只会将基准利率下调一次。他还指出,美联储已进入一个“需要一个理由”才能降息的新阶段。而去年,美联储的观点是“一切都很好,所以不妨降息”。

Comerica Bank策略师Bill Adams表示,“美联储很可能会从(原本预期的)9月至12月间的每次议息会议都降息,转变为2025年的长时间暂停降息。”

而一旦作为“全球资产定价之锚”的10年美债收益率在降息受阻的背景下长时间居高不下,显然可能会给其他资产带来压力。这在周二的市场行情中其实已有所体现:纳指和标普500指数收盘跌幅超过了1%。

“收益率上升不一定是股市的问题,“SlateStone Wealth策略师Kenny Polcari表示,“但如果通胀抬头,收益率上升就会成为问题。

正如知名财经博客网站zerohedge最新提到的,投资者可能已再度需要留下,下面这张鳄鱼嘴(美债收益率与美股走势反向关系的脱钩),何时会突然闭合?

(财联社 潇湘)

有话要说...